| 顶尖财经网(www.58188.com)2025-4-10 10:06:41讯:

黄金:短期风险资产何时触底是判断黄金探底回升的一个指标,当然黄金更有可能在风险资产继续探底时就开始回升。 股指:随着关税方面的利空因素逐步兑现,A股有望迎来绝佳的买入时机,股指底部的支撑依然稳固。 原油:受地缘政治风险降温、关税冲击发酵与库存压力共振影响,油价短期承压,但超卖状态或引发技术性反弹。 【黄金】【股指】【原油】 报告日期 | 2025年04月08日 咨询证号 |Z0015736 周一comex黄金期货06主力合约扩大跌幅,开盘价3055.1美元/盎司,最高3084.4美元/盎司,最低2970.4美元/盎司,收盘2998.8美元/盎司。 全天下跌57.3美元/盎司,跌幅1.87%。黄金继续跟随风险资产下跌而下跌。 沪金期货2506主力合约周二高位探底回升,开盘价718.6元/克,最高价720.36元/克,最低价710.04元/克,最终收盘在719.22元/。 全天上涨1.04元/克,涨幅1.04%。中国央行继续购买黄金给市场提供了巨大信心。 周一晚间,特朗普威胁称,若中方不撤回反制关税,他将对中国再加50%的关税,中国很快回应愿意奉陪到底。 中美关税战有愈演愈烈之势,受此影响,黄金随着风险资产价格回落而回落,一度跌出日内最低点。 黄金的逻辑很清晰,在最初风险资产大幅下跌时,投资者为了流动性考虑,也抛售了避险资产的头寸,黄金跟着一起被抛售了。 随后随着市场重新审视黄金的避险属性,资金重新买入黄金,黄金就会开始反弹,所以从时间上说,黄金止跌反弹的时间要早于美股、铜和原油等风险资产。 中国央行继续购买黄金,根据央行公布的数据,中国3月末黄金储备报7370万盎司(2292.33吨),较2月末7361万盎司(2289.53吨)增加9万盎司(2.8吨),已经连续5个月购买黄金。 除了中国央行购金外,中国头部保险公司的资产公司也已经开始购买黄金投资的操作。中国上述行为给与市场极大信心。 短期风险资产何时触底是判断黄金探底回升的一个指标,当然黄金更有可能在风险资产继续探底时就开始回升。 关注周三公布的美联储最新的政策会议纪要。 全球贸易冲突和对美国经济衰退担忧引发的经济不确定性、央行继续购买黄金和资金一直在买进黄金ETF这些因素是支撑黄金价格的重要力量,会推动黄金价格。 在短期调整后,后期大概率依然维持强势。

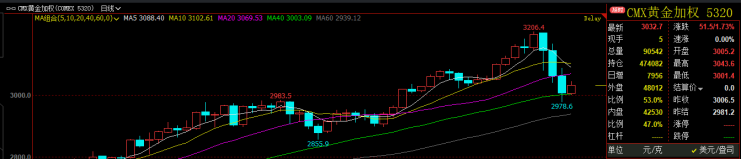

图片来源: comex黄金加权期货合约走势

图片来源: 股指 报告日期 | 2025年04月08日 随着美国关税政策的全面升级,节后开盘股指期货全线低开低走。沪深300股指期货:主力合约跌10.00%。上证50股指期货:主力合约跌8.21%。 中证500股指期货:主力合约跌10.00%。中证1000股指期货:主力合约跌10.00%。 随着美国特朗普对于全球的贸易战升级,昨日开盘,全球股市都出现了巨大的震动。 北京时间4月4日,中国迅速宣布了对等反制措施。这场关税战以超乎市场预期的态势不断升级,致使投资者对全球贸易规模萎缩以及经济增长步伐放缓忧心忡忡。 鉴于关税冲突仍有进一步升级的可能性,投资者避险情绪急剧攀升。 在市场风险偏好急剧下降的大背景下,全球股市遭受重挫,A股市场也未能独善其身。 尤其是那些与全球产业链深度融合、紧密关联全球经济需求增长的科技股,更是受到巨大冲击。 不过,海外关税环境的恶化,从另一个角度看,也促使我国政策层面更加坚定地加快提振国内需求。 昨天央行也宣布会在必要时向中央汇金公司提供充足的再贷款支持,坚决维护资本市场平稳运行。 而中央汇金的定位在资本市场的“国家队”,看好市场前景,认可国内A股市场的价值,将会加大配置A股市场的力度,发挥长期的资本作用,以此维护市场的稳定运行。 由此可以预见,未来政策端将加速落地相关举措,持续推动经济复苏,这会对A股市场形成长期利好支撑。 随着关税方面的利空因素逐步兑现,A股有望迎来绝佳的买入时机,股指底部的支撑依然稳固。 但目前来看,避险情绪居高不下,上市公司业绩还有待财报进一步验证,预计短期内股指仍将以震荡探底走势为主。 三、股指期货日K线图 股指期货IF主力合约走势图

股指期货IH主力合约走势图

股指期货IC主力合约走势图

股指期货IM主力合约走势图

图片来源: 原油 报告日期 | 2025年04月08日 今日国际原油市场延续下行态势,布伦特原油6月合约收于64.8美元/桶,WTI原油6月合约收于60美元/桶。 国内原油主力合约收于477.4元/桶,当日跌幅6.41%。创近半年新低。 地缘风险溢价回落、关税政策冲击发酵与库存持续累积形成三重压制,市场情绪偏空。 原油主力合约K线

图片来源:国金期货博易云行情软件 二、影响因素分析 1. 地缘政治: 中东局势暂未升级,伊朗核谈判重启缓解供应中断担忧,霍尔木兹海峡未现封锁风险,地缘风险溢价回落至年内低点。 俄乌冲突烈度下降,俄罗斯原油出口量维持510万桶/日高位,制裁实际影响趋弱。 2. 关税冲击: 美国对俄罗斯原油加征的50%关税正式生效,部分炼厂采购转向中东原油,但供应链调整滞后加剧需求萎缩。 美欧贸易摩擦升级,工业品关税推升制造业成本,间接压制原油工业需求。 3. 库存数据: 美国EIA原油库存:截至4月4日当周,商业原油库存增加320万桶(预期-150万桶),库欣交割中心库存同步攀升至2024年10月以来新高,超预期累库加剧过剩担忧。 区域分化:欧洲燃料油库存因炼厂复产增加4.8%,新加坡轻质馏分油库存则因检修下降,反映需求结构性分化。 4. 供需动态: 供应端:OPEC+提前增产计划持续发酵,5月起额外释放138万桶/日产能;美国页岩油产量增至1330万桶/日,全球供应宽松格局强化。 需求端:中国3月原油进口环比下降2.8%,亚洲炼厂利润收缩抑制采购。 欧美炼厂开工率回落至86.5%,汽油表需同比下滑1.3%,新能源车渗透率突破30%进一步压制长期需求。 三、 后市展望 受地缘政治风险降温、关税冲击发酵与库存压力共振影响,油价短期承压,但超卖状态或引发技术性反弹。 投资者需关注下列事件进展:中东局势会否突发升级(如伊朗核谈判破裂); OPEC+是否紧急干预供应;美联储货币政策可能转向。

|