文:任泽平团队

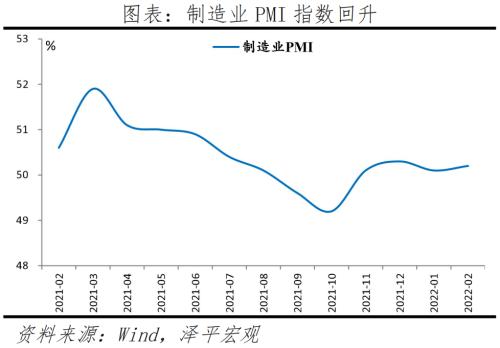

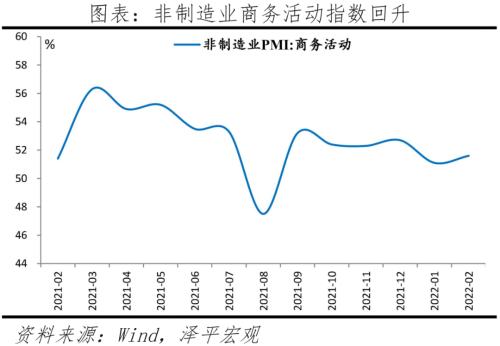

2月制造业PMI为50.2%,前值50.1%。非制造业商务活动指数为51.6%,前值51.1%。

一、稳增长效果初现但基础不牢,全球通胀可能超预期

2月经济指标出现新变化,社融、新订单、基建等先行指标边际改善,稳增长效果初现,但房地产、小微企业、就业等仍严峻,表明经济基础不牢、仍需政策发力。

值得重视的是物价数据大幅上升,全球通胀可能超预期。通胀来了买什么?通胀受益的资产(详见泽平宏观会员精品研报《长期抗通胀的三大硬通货》)。

2022年是经济周期运行从衰退走向复苏的关键时点,五大关键词:双周期、稳增长、宽货币、新基建和软着陆。

2月PMI数据反映以下经济特点和趋势:

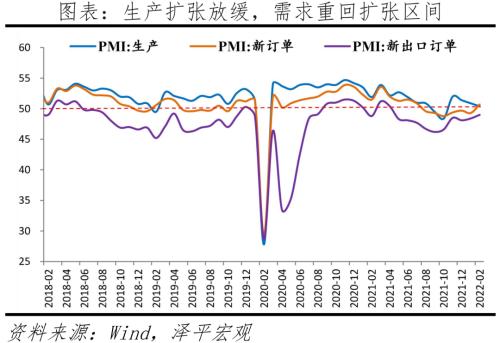

1、生产放缓,需求订单回到扩张区间。生产指数为50.4%,比上月下降0.5个百分点;新订单指数为50.7%,比上月上升1.4个百分点,重回扩张区间,关注其可持续性。新出口订单49.0%,比上个月加快0.6个百分点,但连续10个月位于临界值以下。

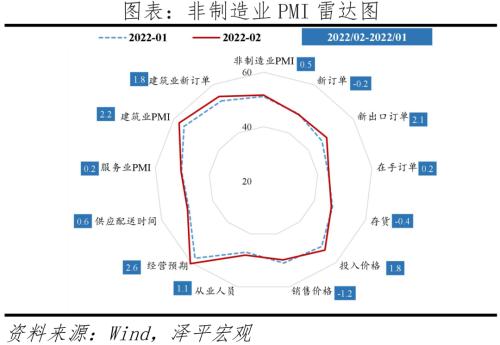

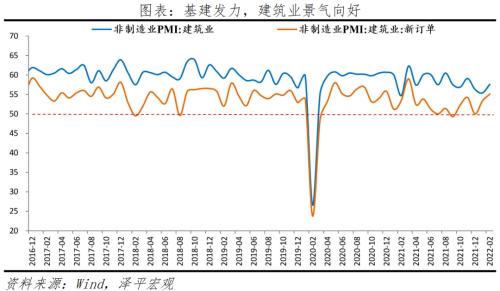

2、建筑业预期转好,稳增长效果初现。建筑业商务活动指数上升2.2个百分点至57.6%;新订单指数和业务活动预期指数分别为55.1%和66.0%,需求和预期向好。专项债适度超前,财政部提前下达2022年新增专项债务限额1.46万亿元;其中,1月新增专项债发行4844亿元(占33.2%)。

3、房地产市场依旧低迷,服务业缓慢恢复。2月30大中城市商品房销售套数和面积同比分别为-29.0%和-28.0%,环比-34.3%和-36.5%。服务业商务活动指数50.5%,比上月小幅上升0.2个百分点。

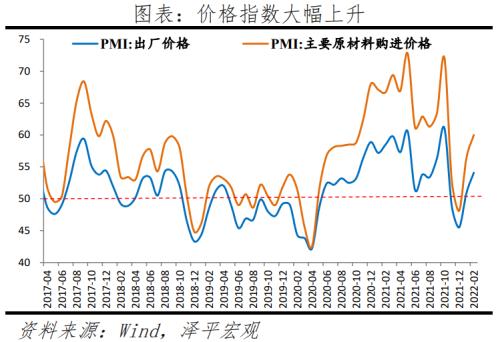

4、值得重视的是,物价大幅上升,全球通胀可能超预期,主因美欧货币超发滞后效应、供求缺口、地缘政治等多重因素叠加,而非需求复苏和经济繁荣,可能出现部分类似上世界70-80年代的全球滞胀现象。

2月主要原材料购进价格指数和出厂价格指数分别为60.0%和54.1%,比上月大幅上升3.6和3.2个百分点。近期原油、天然气价格大幅飙升。

1月,美国CPI同比7.5%,创40年新高,PPI同比增长9.7%,大超市场预期。1月,英国CPI同比达5.5%,创30年新高;德国CPI、PPI同比分别达4.9%、25%。

5、呈现亮点。高技术制造业、装备制造业PMI分别为53.1%和51.4%,高于上月1.2和1.1个百分点,疫情以来持续逆势扩张;消费品行业PMI为51.8%,高于上月1.6个百分点,主因节日拉动消费;高耗能行业PMI为48.3%,低于上月1.4个百分点。

6、生产经营活动预期指数为58.7%,继续上升,达近期高点。其中,有色金属冶炼及压延加工、汽车、电气机械器材等行业连续两个月位于60.0%以上高位景气区间。

7、就业压力值得重视。制造业和非制造业从业人员指数为49.2%和48.0%,较上月上升0.3和1.1个百分点,但仍位于临界值以下。

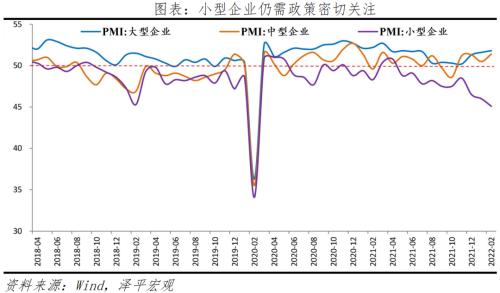

8、小企业经营仍困难。2月大、中、小型企业PMI分别为51.8%、51.4%和45.1%,较上月变动0.2、0.9和-0.9个百分点;其中,小企业多项指标收缩。

9、2022年是从衰退转向复苏的关键时点,主要拉动力量来自政府专项债前置拉动基建尤其新基建投资回升、货币政策转向宽松拉动房地产软着陆尤其国有房企率先受益、新能源数字经济新动能逆势高速增长、保障房建设、减税降费支持中小企业等。

2022年五大关键词是,双周期、稳增长、宽货币、新基建和软着陆。世界经济的关键词是中美双周期,中国宏观政策的关键词是稳增长和宽货币,新经济的核心是新基建,老经济的核心是房地产软着陆。

二、未来资产配置的主要逻辑:稳增长和全球通胀

股市:根据经济周期、投资时钟、DDM模型和“股市是货币的晴雨表”分析框架,2022年股市的主要机会来自:(参见泽平宏观会员精品研报《全球通胀可能超预期:买什么抗通胀?》,下同)。

房地产:按照“房地产长期看人口、中期看土地、短期看金融”分析框架,2022年房地产市场的主要走势是:

商品:2022年的主要走势是:

汇率:2022年的主要走势是:

债市:2022年的主要走势是:

三、全球通胀可能超预期

全球通胀可能超预期,存在世界经济滞胀风险,主因货币超发滞后效应、供求缺口、地缘政治等多重因素叠加,而非需求复苏和经济繁荣。

1月,美国CPI同比7.5%,创40年新高, PPI同比增长9.7%,大超市场预期。1月,英国CPI同比达5.5%,创30年新高;德国CPI、PPI同比分别达4.9%、25%。

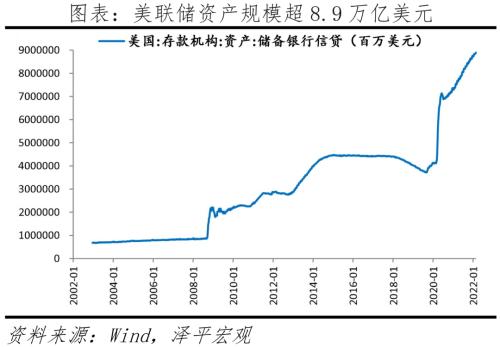

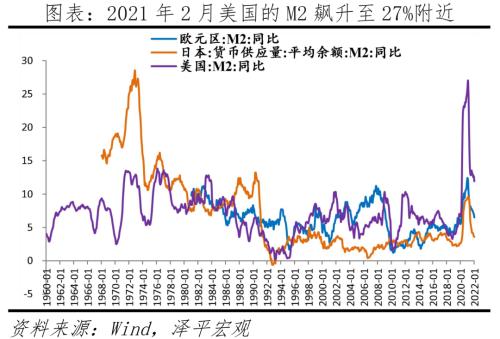

1、过去两年美欧货币大量超发的滞后效应显现。疫情以来,为对冲经济下行,美欧等经济体向全球释放大量的流动性。2021年2月美国的M2飙升至27%,远高于2008年金融危机时期的10%,以及7、80年代石油危机时期的13%;2022年2月美联储资产规模超8.9万亿美元。引发资产价格大涨,2020年至今,道琼斯工业、纳斯达克指数最大涨幅分别103%和144%。

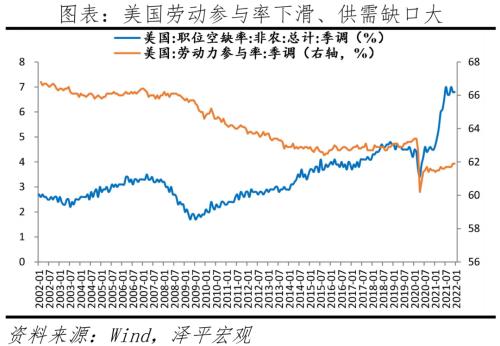

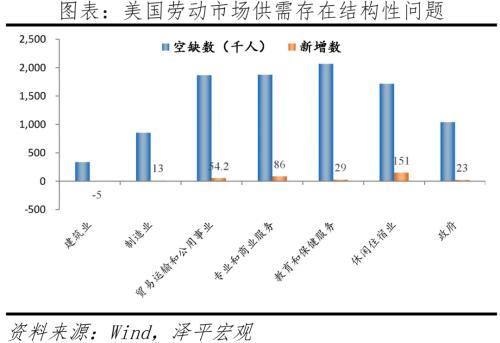

2、全球供应链冲击、供求缺口导致全球通胀仍在持续,尤其是能源部门,开始向其他部门传导。美国面临严重的劳动力缺口和结构性问题。欧洲面临严重的能源缺口,2021年以来,IPE英国天然气期货价格从58便士/色姆上涨至当前235便士/色姆,涨幅3倍以上。

3、近期地缘冲突,导致油、气、农产品(行情000061,诊股)价格飙升。截至2月28日,布伦特原油现货价已升至103.3美元/桶,同比56.4%。原油是工业的血液、也是通胀之母;原油上涨导致油价及工业原材料价格走高,从而引发通胀。

俄罗斯是世界重要的石油、天然气、金属矿产和粮食出口国,截至2020年,俄罗斯原油出口量占全球11.1%,居全球第二位,其中约50%向欧盟出口、近30%向中国出口;天然气方面,截至2020年,俄罗斯天然气出口占全球出口量的16.1%,其中约45%向欧盟出口,主要出口国为德国、意大利、荷兰。

我们处在百年大周期的轮回,贫富分化、民粹主义、逆全球化、地缘冲突、国际秩序重建等现象均是经济大周期历史阶段的必然,将对全球经济、大类资产、生产生活带来深远影响。我们每个人、每种思潮最终都是时代的产物。

4、从长期看,能源变革(能源成本)、人口老龄化(劳动力成本)推高全球通胀水平。

5、中国“保供稳价”政策持续发力,工业品价格连续三个月高位回落态势,但稳增长政策发力、猪周期未来触底等将增加通胀预期。

2022年2月,在原油、有色金属带动下,主要原材料购进价格指数和出厂价格指数分别为60.0%和54.9%,回升3.6和3.2个百分点;其中,石油煤炭及其他燃料加工、有色金属冶炼及压延加工等行业两个价格指数延续60.0%以上。

当前猪周期进入震荡筑底阶段,2022年中期或进入上行阶段。预计本轮周期中,猪价对CPI的负向拖累预计在下半年逐步得到缓和,但本轮周期中尚未形成大幅产能去化预期,价格对CPI整体正增压力暂时不会很大。后续需持续跟踪四个关键变量:产能拐点、产能去化时间、猪粮比和大企业利润。

基建加快带来投资需求上升,抬升通胀预期。

四、供给扩张放缓,需求新订单重回扩张区间

2月制造业PMI为50.2%,高于上月0.1个百分点。生产指数和新订单指数分别为50.4%和50.7%,分别较上月变动-0.5和1.4个百分点。分行业看,医药、专用设备、汽车等行业生产指数和新订单指数均高于54.0%;非金属矿物制品、黑色金属冶炼及压延加工等行业生产指数和新订单指数均低于46.0%。

新出口订单指数为49.0%,略高于上月0.6个百分点,仍连续十个月处于收缩区间。欧美经济体PMI高位趋势回落,2月美国Markit制造业PMI为57.5%,欧元区制造业PMI为58.4%,德国制造业PMI为58.5%。

五、价格指数大幅上升

2月主要原材料购进价格指数和出厂价格指数分别为60.0%和54.1%,分别高于上月3.6和3.2个百分点。从行业情况看,石油煤炭及其他燃料加工、有色金属冶炼及压延加工等行业两个价格指数均升至60.0%以上高位区间,相关行业原材料采购价格和产品销售价格明显上涨。

当前全球大通胀,主因美欧货币超发滞后效应、供求缺口、地缘政治等多重因素叠加。2月布伦特原油环比12.6%,南华焦煤、动力煤环比9.1%、10.5%,南华螺纹钢环比3.7%,LME铜、铝、镍、钴环比1.7%、7.8%、5.1%、1.4%。地缘因素冲击下,2月28日,布伦特原油现货价已升至103.3美元/桶,同比56.4%;IPE英国天然气期货同比475.1%,玉米同比28.4%。

六、小企业景气延续下滑

2月大、中、小型企业PMI分别为51.8%、51.4%和45.1%,较上月变动0.2、0.9和-0.9个百分点。小型企业经营指标持续收缩;其中,小型企业新订单指数为41.7%,较上月下滑1.0个百分点;新出口订单41.0%,略高于上月0.7个百分点;经营预期为56.8%,攀升4.0个百分点。反映原材料成本高、劳动力成本高、资金紧张问题的企业比重分别为60.2%、36.3%和32.0%。

七、建筑业预期向好,服务业缓慢恢复

2月非制造业商务活动指数为51.6%,较上月上升0.5百分点,呈现恢复态势。

服务业商务活动指数为50.5%,较上月回升0.2个百分点,主因疫情和春节假日消费共同作用。各行业出现分化,铁路运输、航空运输、邮政快递、文化体育娱乐等行业商务活动指数均升至57.0%以上较高景气区间;零售、生态保护及环境治理、居民服务等行业商务活动指数位于45.0%以下低位区间。从市场需求看,服务业景气偏弱,新订单指数为46.3%,连续九个月位于临界点以下。

建筑业商务活动指数为57.6%,较上月上升2.2个百分点,专项债超前发力。其中,土木工程建筑业商务活动指数为58.6%,高于上月8.9个百分点。从市场需求和劳动力需求看,建筑业新订单指数和从业人员指数分别为55.1%和55.8%,较上月变动1.8和6.6个百分点。从价格看,建筑业投入品价格指数、销售价格指数分别为58.4%和53.4%。从市场预期看,业务活动预期指数为6.6%,高于上月1.6个百分点。

风险提示:政策对冲力度不及预期,海外疫情仍有不确定性,中美贸易摩擦、地缘局势超预期,全球滞胀,美联储缩债加息引发全球金融市场动荡等。